[caption id="attachment_14960" align="alignleft" width="1024"] (foto: Nikada/iStock by Getty Images)[/caption]

(foto: Nikada/iStock by Getty Images)[/caption]

(English)

“¡Ya tenemos vacunas!” En todos los rincones del mundo, esta celebrada noticia ha dado alas a las esperanzas de recuperación económica mundial en 2021. Pero hasta que el acceso a las vacunas sea generalizado, el repunte de los mercados y la recuperación de la economía están sujetos al mantenimiento de las políticas monetarias y fiscales de apoyo.

Hasta la fecha, los riesgos para la estabilidad financiera se han mantenido bajo control, pero no podemos dar por hecho que seguirá siendo así.

Los anuncios sobre la distribución de las vacunas han impulsado todavía más los precios de las acciones, los bonos corporativos y otros activos de riesgo. Los mercados financieros han ignorado el aumento de casos de COVID-19, defendiendo que el mantenimiento de las políticas de apoyo compensará las malas noticias económicas que puedan producirse a corto plazo y permitirá tender un puente al futuro. La persistencia de la aparente desconexión entre la euforia de los mercados financieros y el continuo rezago de la recuperación económica ha despertado el fantasma de una posible corrección de los mercados si los inversionistas se replantean las perspectivas económicas o el alcance y la duración de las políticas de apoyo.

Una fe inquebrantable

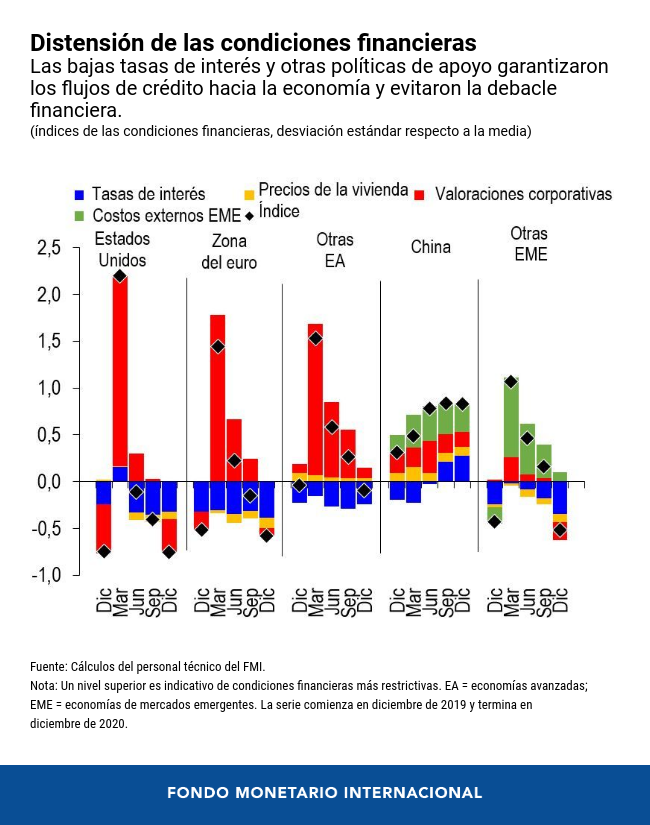

Como consecuencia de las políticas de apoyo sin parangón, las condiciones financieras se relajaron considerablemente el año pasado, revirtiendo el fuerte endurecimiento aplicado durante las turbulencias de marzo de 2020 en la mayoría de los países y respaldando así el crecimiento económico.

A pesar del incremento del número de casos de COVID-19, los precios de las acciones de empresas pertenecientes a sectores como las aerolíneas, las cadenas hoteleras y los servicios de consumo han registrado un repunte, coincidiendo con el interés cada vez mayor de los inversionistas por estos sectores, anteriormente maltrechos, en busca de buenas oportunidades. En las economías avanzadas, los diferenciales de crédito —la diferencia entre los rendimientos de los bonos corporativos y los de los valores del Tesoro con plazos de vencimiento similares— han disminuido considerablemente, tanto en el caso de las empresas con calificaciones superiores como en el de las empresas con calificaciones inferiores, situándose cerca o por debajo de los niveles observados antes de la COVID-19. Las tasas de interés han registrado mínimos históricos, provocando una reducción de los costos de financiamiento de las empresas, pero incentivando también la asunción de riesgo por parte de los inversionistas, que buscan mejorar el rendimiento del capital invertido.

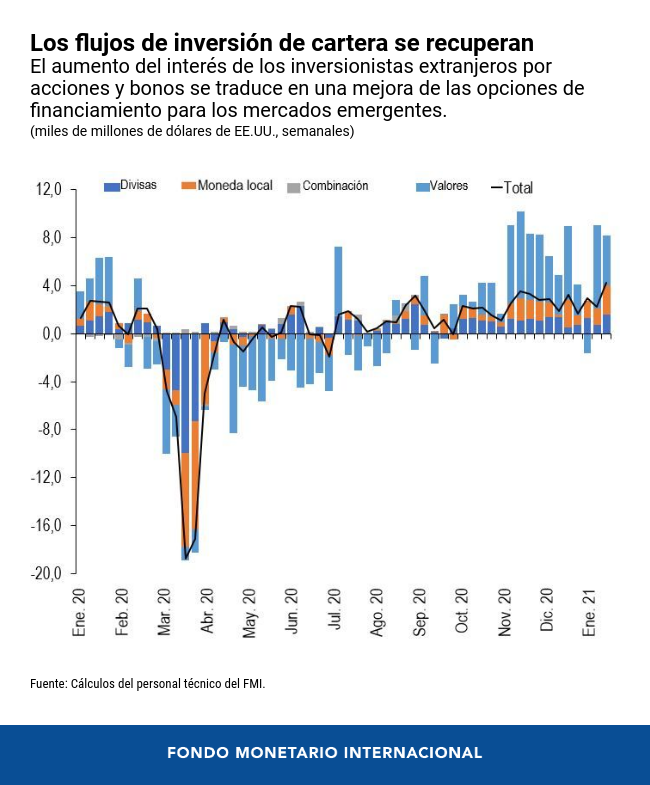

Los países de mercados emergentes y las sociedades también se han beneficiado del optimismo en los mercados, y las emisiones de bonos han alcanzado niveles récord en 2020. También en este caso, la diferencia entre los rendimientos de la deuda soberana y corporativa de los mercados emergentes y los de los valores del Tesoro de Estados Unidos ha registrado una fuerte contracción. Asimismo, la inversión extranjera en activos financieros de mercados emergentes (renta variable y bonos) se ha recuperado, ampliando el abanico de opciones para enfrentar las amplias necesidades de refinanciamiento de la deuda en 2021.

La ola de infecciones de COVID-19 y las consiguientes restricciones sobre la salud pública impuestas por los gobiernos a partir de finales de 2020 podrían perjudicar la actividad económica en muchos países. No obstante, parece que los inversionistas son optimistas respecto a las perspectivas de crecimiento para 2021 y confían en que las autoridades económicas aplicarán mecanismos de apoyo a los mercados financieros en el camino hacia la recuperación.

Una realidad bifurcada

Distintos analistas e inversionistas siguen manifestando su preocupación por el aparente desfase entre el valor real de activos de riesgo como las acciones y los bonos corporativos, y su valor de mercado. Por ejemplo, señalan que existe un desajuste entre los precios en los mercados bursátiles (muy elevados) y las valoraciones implícitas en las variables fundamentales de la economía (todavía débiles), sobre todo cuando se tienen en cuenta las importantes incertidumbres económicas.

En cambio, otros participantes en el mercado sostienen que las actuales valoraciones de mercado pueden explicarse tomando en cuenta el entorno de tasas de interés reducidas durante largo tiempo.

La ola de infecciones de COVID-19 y las consiguientes restricciones sobre la salud pública impuestas por los gobiernos a partir de finales de 2020 podrían perjudicar la actividad económica en muchos países. No obstante, parece que los inversionistas son optimistas respecto a las perspectivas de crecimiento para 2021 y confían en que las autoridades económicas aplicarán mecanismos de apoyo a los mercados financieros en el camino hacia la recuperación.

Una realidad bifurcada

Distintos analistas e inversionistas siguen manifestando su preocupación por el aparente desfase entre el valor real de activos de riesgo como las acciones y los bonos corporativos, y su valor de mercado. Por ejemplo, señalan que existe un desajuste entre los precios en los mercados bursátiles (muy elevados) y las valoraciones implícitas en las variables fundamentales de la economía (todavía débiles), sobre todo cuando se tienen en cuenta las importantes incertidumbres económicas.

En cambio, otros participantes en el mercado sostienen que las actuales valoraciones de mercado pueden explicarse tomando en cuenta el entorno de tasas de interés reducidas durante largo tiempo.

Para justificar el repunte de los mercados de valores, se remiten a las expectativas de tasas de interés muy reducidas en un futuro previsible (a pesar del más reciente incremento de las tasas de interés a largo plazo en Estados Unidos) y a revisiones al alza de las previsiones de beneficios corporativos después de que se anunciasen las vacunas. También aluden a la volatilidad de los mercados de valores, todavía relativamente elevada, medida por el VIX sobre el S&P500 —un barómetro de la confianza del mercado— que, si los inversionistas estuviesen eufóricos de verdad, lo normal sería que fuese menor. En relación con los mercados crediticios, se han realizado reflexiones similares sobre las políticas de apoyo.

Las políticas de apoyo siguen siendo cruciales

Las autoridades económicas deben salvaguardar los avances logrados hasta la fecha y aprovechar la distribución de las vacunas para retomar un crecimiento sostenible, manteniendo una política monetaria acomodaticia, asegurando el apoyo a la liquidez de hogares y empresas, y conteniendo los riesgos financieros.

A estas alturas, la reducción o cancelación del apoyo podría poner en peligro la recuperación económica mundial.

Euforia y exceso de confianza: ¿es grave el riesgo de corrección de los mercados?

Aunque, por el momento, no existe más alternativa que mantener las políticas monetarias de apoyo, la preocupación por la excesiva asunción de riesgos y la euforia en los mercados está justificada. Esta situación plantea un difícil dilema a los responsables de las políticas. Por un lado, deben mantener unas condiciones financieras favorables para tender un puente a las vacunas y la recuperación económica, pero, por otro lado, deben proteger también el sistema financiero de las consecuencias no deseadas de sus políticas, sin desviarse de sus mandatos.

Con los inversionistas apostando que se mantendrán las políticas de apoyo, parece que el exceso de confianza se está filtrando en los mercados; esto, unido a la aparente uniformidad de la opinión de los inversionistas, aumenta el riesgo de corrección de los mercados, o «revaloración». Una corrección repentina y pronunciada de los precios de los activos —por ejemplo, como consecuencia de un incremento persistente de las tasas de interés— provocaría un endurecimiento de las condiciones financieras. Esto, unido a las actuales vulnerabilidades financieras, podría tener efectos indirectos sobre la confianza y poner en peligro la estabilidad macrofinanciera.

Por el momento, los riesgos para la estabilidad financiera se han mantenido bajo control, pero es necesario adoptar medidas para abordar las vulnerabilidades que la pandemia ha dejado al descubierto. Entre estas destacan el incremento de la deuda corporativa, las fragilidades en el sector de las instituciones financieras no bancarias, el aumento de la deuda soberana, los problemas de algunas economías en desarrollo para acceder a los mercados y la disminución de la rentabilidad en algunos sistemas bancarios.

Las autoridades económicas deben aprovechar el momento para salvaguardar la estabilidad financiera con medidas macroprudenciales (por ejemplo, mediante un control y una supervisión macroprudencial más estrictos, que incluyan pruebas de tensión selectivas en bancos y herramientas prudenciales para los prestatarios con alto grado de apalancamiento) y el desarrollo de nuevas herramientas según convenga. Por ejemplo, los responsables de la política económica se están planteando reforzar el marco macroprudencial de las instituciones financieras no bancarias para corregir las debilidades que se hicieron patentes durante las turbulencias de marzo.

Abordar las vulnerabilidades a través de estas políticas es esencial para no poner en peligro el crecimiento económico y evitar que la inestabilidad financiera afecte a la economía mundial.